【长江建材】雾霾研究报告:环保之火,能否燎水泥之原

报告要点

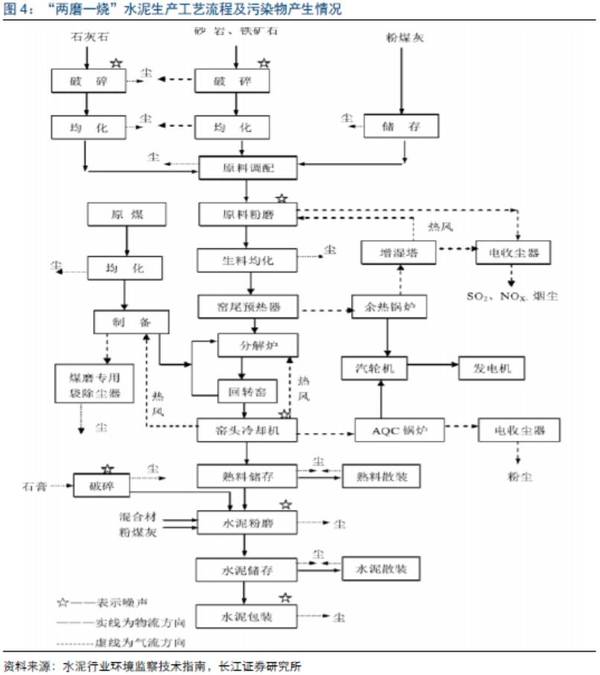

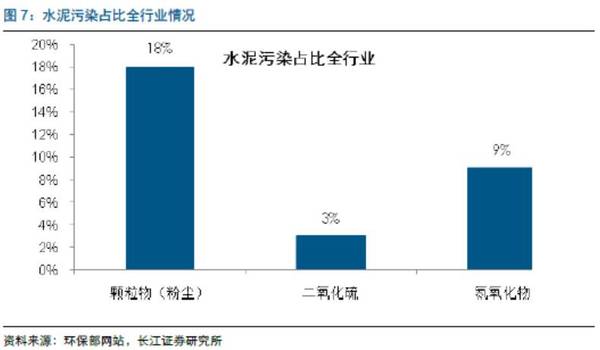

环保风暴升级,政策加速度

2016年冬季雾霾比历史上都要严重,引发了社会各界和政府高度关注,从钢铁严查地条钢到严惩河北违规批建钢厂等可见一斑,近期政策出台较为密集,剑指钢铁水泥等落后产能。归根到底引发雾霾在于区域自身燃煤排放所致。就水泥而言,目前生产环节可总结为“两磨一烧”:生料制备、熟料煅烧、水泥粉磨。对于大气的主要污染主要是粉尘(更多在生料制备和水泥粉磨环节),占比全部排放15%-20%左右,二氧化硫和氮氧化物排放(主要发生在熟料煅烧环节),占比全国仅3%和9%;因此从环保角度来讲水泥不是政府最痛点。

现状如何?去产量确可短期减排,但去产量≠去产能

2016年行业供给端最重要的变化不是去产能,而是协同去产量。去产量的确可在短期内减少排放改善区域环境治理水平,但更多的是环保问题达标的大企业牺牲,而一些环保不达标的小企业往往会选择搭便车或并没有成为环保治理的焦点。另外,去产量使得企业在产能过剩+需求稳定的背景下获取了较高的收益,从而掩盖了产能过剩这一核心矛盾阶段性得到掩饰而非化解。错峰限产执行情况看,大企业的配合力度更高,民营企业逐利性更强,监管来讲难度也较大。

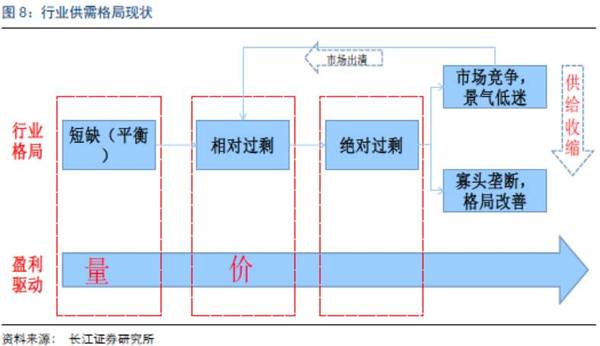

未来怎样?去产能+整合重塑水泥新格局

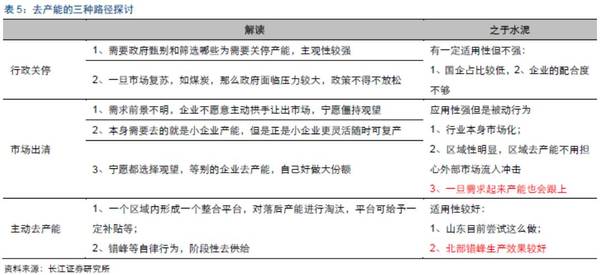

落后产能目前处于搭便车状态,唯有通过去产能方能抬升龙头企业市场竞争力。我们认为有3条理论路径:1、市场化去产能,通过优胜劣汰手段倒逼成本较高的落后产能退出,水泥行业更高的民企占比、更充分的市场化竞争理论上具备此路径的展开空间,但最大障碍在于当前盈利修复极大抬高了小企业的退出门槛。2、行政去产能:通过行政手段将落后产能也是当前预期最高路径,但是问题在于水泥不是行政监管最痛点,因此政策力度有限,且更多映射在国资龙头企业,对于小企业及粉磨站很难奏效。3、主动去产能:目前部分省份在尝试搭建区域统一平台,主动选择性削减落后产能并给资金补偿,但效果待观察。

去产能后,哪些区域及企业会受益?

如果产能得到实质性退出,建议更多关注区域小线产占比高而区域龙头企业小线占比低,届此在产能出清的背景下(实质性去产能必定是高能耗的小线率先退出),格局改善释放的弹性更多向区域龙头大企业倾斜;沿着这个角度推荐关注华北和华东市场,对应标的冀东水泥,海螺水泥。据此,我们重点推荐华新水泥、冀东水泥、海螺水泥。

雾霾问题其实10年前在我国就已经引发了较为广泛关注,近来来,随着PM2.5数据的发布,引发了社会广泛的关注与认识;2016年冬季我国再次爆发大规模雾霾,再次点燃了公众及政府对于雾霾背后的思考。

雾霾产生原因,主要是二氧化硫、氮氧化物及粉尘等。2014年,石家庄市环境保护局公布了空气颗粒物(PM10、PM2.5)来源解析的最新研究结果,如下图。

可以看出,主要的污染源仍然来自于燃煤、扬尘、工业生产等。其中燃煤占比在30%左右,扬尘占比也较大。从来源上讲,区域污染传输占10%至15%,余下85%至90%来自本地污染排放。

水泥污染主要是粉尘,非雾霾核心之痛

为了更好地理解水泥工业污染的问题,首先必须对水泥生产的工艺有所了解。典型的水泥生产过程可分为三个阶段,习惯把水泥生产过程简称为“两磨一烧”:生料制备、熟料煅烧、水泥粉磨。

水泥行业对于环境的污染主要有废气、废水、固体废弃物(三废)及噪声污染:

——废气污染

众所周知,水泥厂在将石灰石制成水泥的过程中必将经历碎石、生料粉磨、生料烧制等过程,在这个过程中会产生大气污染物如粉尘、SO2、NOx等等。

粉尘是在各个环节都会产生,如原料、燃料及成品的储运环节,还有物料的破碎、煅烧、烘干等环节产生的固体颗粒物。产生的粉尘类型大致可分为:原料粉尘、煤粉尘、水泥窑粉尘、熟料粉尘以及水泥粉尘。

SO2、NOX、CO2等主要产生于熟料煅烧过程,由窑尾烟囱排入大气。其中SO2是煤炭燃烧产生的,CO2是由水泥生产中CaCO3分解和煤炭燃烧而产生的,NOX是空气中的N2在高温有氧燃烧条件下产生。

——废水污染

水泥工业生产用水量大而对水质要求不高,主要用于旋转窑冷却、地面冲洗、冲洗磨机等,其生产废水一般未经处理直接排入地面水体,严重时造成河道淤塞,影响了人们正常的生活生产用水。水泥生产废水主要污染物为SS(悬浮物)。

——固体废弃物污染

水泥生产过程中产生的一些渣滓以及水泥厂的生活垃圾都在影响着人们的生活。水泥厂的一些粉尘在沉淀之后落在城市当中,给人们的生活带来不便; 水泥厂处理的一些废弃的渣滓胡乱堆积在道路旁,给行人带来不便; 水泥厂中的一些生活垃圾,随意乱扔,影响了整个城市的形象,并且很容易造成二次污染。

——噪音污染

水泥厂在制作水泥的过程中破碎机、原料磨、煤磨、水泥磨、风机、空压机等等都会产生强大的噪声,严重影响着人们的正常生活。

针对雾霾,水泥行业主要在于废气污染,其中粉尘污染是水泥行业面临较为严重的问题。有资料显示,2014年水泥产量24.8亿吨,排尘约为258万吨(中国环保在线)。据有数据测算,水泥工业颗粒物排放占全国颗粒物排放量的15%~20%。

环保引发的供给侧改革是当期核心关注点

我们认为当前供给侧改革主要是受到雾霾等天气影响,触发了相应行政监管红线。我们认为:就环保本身而言,水泥行业注定不是最严重的,因此难以成为环保监管的聚焦点,但是随着钢铁煤炭的从严监管后,有可能会进入监管层的视野中心。因此我们判断2017年行政干预的角度或有望发力,给行业供给侧改革带来新的力量。

现状如何?去产量确可短期减排,但去产量≠去产能

2016年行业供给端最重要的变化不是去产能,而是协同去产量。去产量的确可在短期内减少排放改善区域环境治理水平,但更多的是环保问题达标的大企业牺牲,而一些环保不达标的小企业往往会选择搭便车或并没有成为环保治理的焦点。另外,去产量使得企业在产能过剩+需求稳定的背景下获取了较高的收益,从而掩盖了产能过剩这一核心矛盾阶段性得到掩饰而非化解。错峰限产执行情况看,大企业的配合力度更高,民营企业逐利性更强,监管来讲难度也较大。

当前水泥工业发展阶段,我们可以定义为一个平台期,需求每年维持在一个合理水平,我们预计在20-25亿吨,预计能延续3-5年左右。基于这样一个产能的产能利用率在70%或更低,部分区域产能利用率更低,整体来看水泥行业处于绝对过剩状态。基于此背景,通过需求拉动景气弹性则有限,毕竟需求周期的恢复不可能爆超预期,而供给的阶段性收缩则有望带来更强的阶段性弹性。

当前供给收缩更多是主动去产量,有治标作用

错峰生产升级,自律演变为行政路径

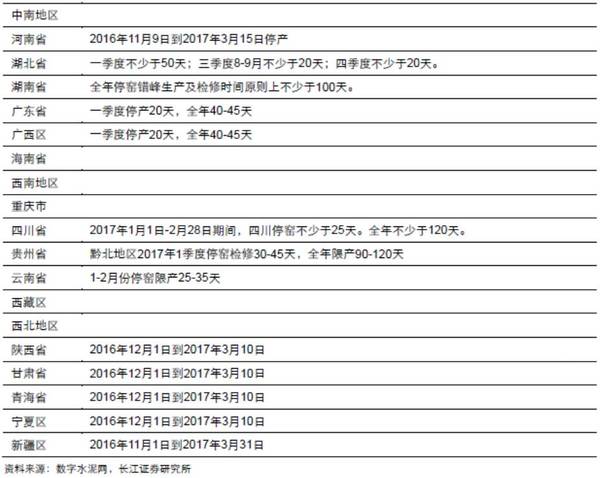

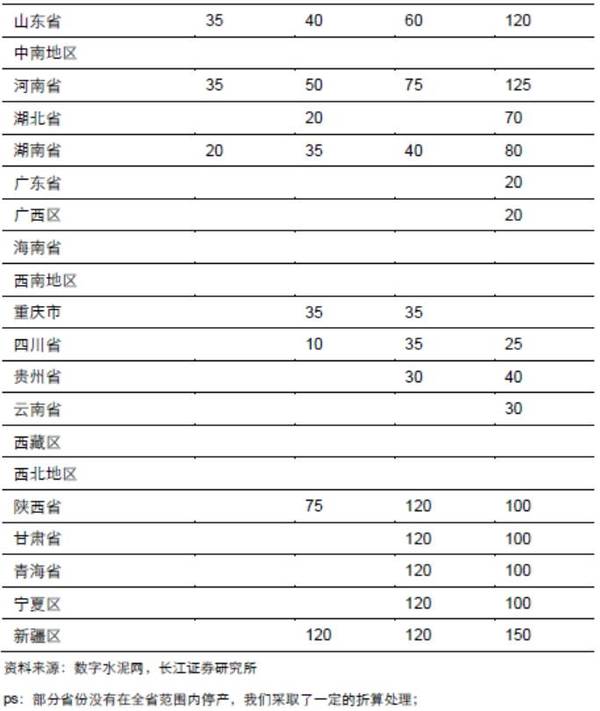

水泥行业错峰生产在近3年推广较为迅速,也受到了充分肯定,就执行情况看,错峰本起初是协会主导下的自律行为,现在受到政府部门的充分肯定,因此得到行政力量作为坚实后盾,执行情况得到了较大维护。具体来看,2016Q4~2017Q1北部市场基本是从11月中旬开始停产,至3月中下旬开始,累计计划停产天数在120天以上;而南方市场则是基本在春节前后,停产时间相对短一些,在25-45天左右。

同时,我们也将本轮停产和往年做了比较分析,跟踪反馈来看:

1、从停产范畴来看,本轮停产范畴更大,主要是增加了华南和西南市场,而去年冬季这两块市场是没有冬季停产的;2、从停产时间来看,在部分区域停产时间变长,如东三省去年冬季停产时间为135天,今年增加至150天;不过在北部市场,其实执行的都较好,而南部市场执行可能存在一定折扣。

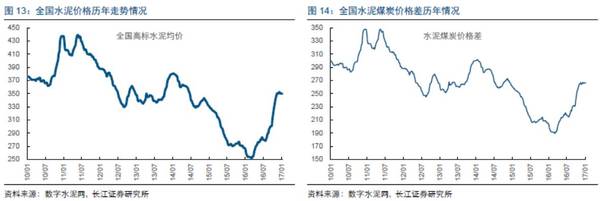

价格表现来看,我们认为错峰提供了很好维护,也给企业盈利带来了很强的撑。以石家庄为例,石家庄水泥价格从2016年10月份的260元增加至年底的400元/吨(涨价仍然来自龙头协同),但是在Q4需求步入淡季价格仍能维持高位则有错峰很大支撑作用。

1、开展对水泥等行业落后产能的专项督查和清理整顿

2016年,我们认为行政监管力度明显加大,这一点可以从江苏华达钢铁和河北安丰钢铁的案例中可以看出。我们认为,随着雾霾引发的政策监管力度加强,水泥行业去产能尤其是小企业的落后产能将成为重点专项督查和清理对象。

2、试点排污许可

同时,环境保护部落实《控制污染物排放许可制实施方案》要求,印发《关于开展火电、造纸行业和京津冀试点城市高架源排污许可管理工作的通知》为首批启动火电、造纸行业排污许可证管理明确了工作任务和具体安排。《通知》明确了火电、造纸行业的具体发证范围,要求在2017年6月30日前,完成全国火电和造纸行业企业排污许可证申请与核发,试点北京市、保定市、廊坊市的钢铁、水泥高架源排污许可证申请与核发。从2017年7月1日起,上述行业企业应持证排污,建立自行监测、信息公开、记录台账及定期报告制度。

2016年行业供给端最重要的变化不是去产能,而是协同去产量,使得企业在产能过剩+需求稳定的背景下获取了较高的收益,从而掩盖了产能过剩这一核心矛盾阶段性得到掩饰而非化解。错峰限产执行情况看,大企业的配合力度更高(同时也意味着牺牲更多),民营企业逐利性更强,监管来讲难度也较大。从中长期看,行业亟待真正去产能。去产量在市场皆大欢喜的背后是落后产能的搭便车,如果行业没有在未来2-3年的需求平稳期真正实现去产能,那么随着需求进入趋势下行,具备产能规模优势但不具备显著成本优势的国资大企业将再次面临窘境。因此,我们认为,当前的水泥行业要想实现新的格局平衡格局,同时也为国家环保推进添砖加瓦,需要一场真正的革命。

行政去产能:监管有加强,但毕竟非最痛点,难超预期

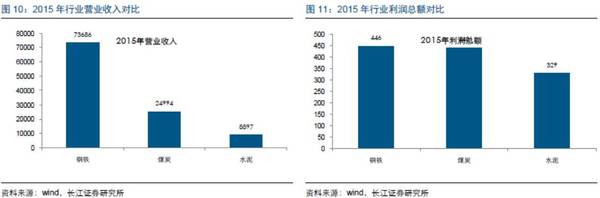

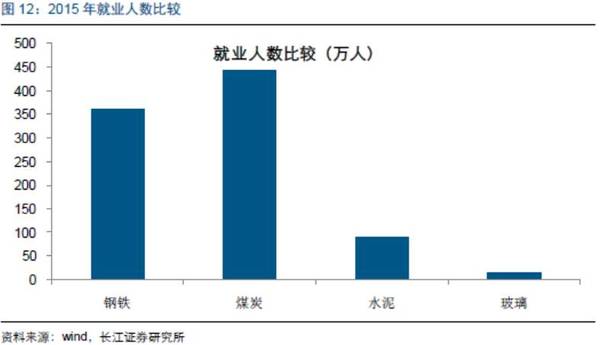

水泥非供给侧改革最重要环节,行政力量难超预期:1、目前,水泥企业整体经营尚可,传统优势区域如华东、中南等仍有利润且现金流较好,更何况水泥企业底子雄厚,因此短期市场手段出清至少不是一个很好时点,且2016年盈利改善进一步延缓了小企业的退出进展。2、我们对水泥、玻璃、钢铁、煤炭做了个简单对比,从全行业看,行业的产值、利润、员工数量等都要明显弱于钢铁煤炭,因此从行政监管的角度看不是最痛点。

市场去产能:当前盈利改善进一步加大了去产能门槛

我们认为,水泥行业鉴于小企业相对较多,因此市场化更为充分。因此如果能够通过市场化去产能肯定是最优的路线,毕竟政府承担的包袱会更小;但是带来的另外一个问题就是小企业监管较难,一旦需求复苏,小企业的逐利性会迅速释放,制约了产能的实质性退出,而2016年就是这样一个状态。

主动去产能:预期在升温,效果待观察

在行政监管力度不够,市场去产能遇到盈利修复抗力,我们只能更多寻求主动去产能,为行业提供了另外一条思路。有别于2016年的错峰等主动(去的是产量),主动去产能从各个方面来讲或面临更大的压力比如产能拆迁补助资金来源等,目前在山东和部分北部市场在进行尝试,具体进展和效果待观察。

我们认为虽然有国外案例提供参考,但是面临许多问题需要解决:

1、执行监管层面需要有专业的力量,如果只是部分龙头作为参与者同时也扮演着平台的监管者,那么有可能引发对于公平性的争议,同时资金的征求与监管的可发性也存疑。且对于主动削减产能的企业来讲,如何评估补贴资金的合理性需要第三方机构介入。

2、参与的企业覆盖面是否足够广,如何避免小企业存在的搭便车的情况,想趁着其他企业削减产能而自己扮演剩者为王的角色。

因此整体来看,水泥行业供给侧改革任重道远,解铃还须系铃人,自身的问题需要自己解决,依靠行政或者环保手段都不能解决行业产能的核心矛盾,更多的是需要行业自律下淘汰一批落后产能及部分规模较小的先进产能,叠加政策及协会的配合,行业才能达到新的平衡点。

去产能后,哪些区域及企业会受益?

小线占比高+区域上市公司小线占比低,弹性最大

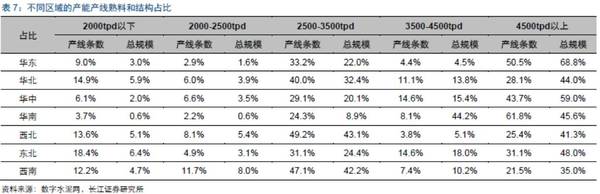

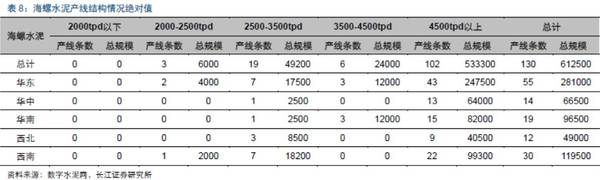

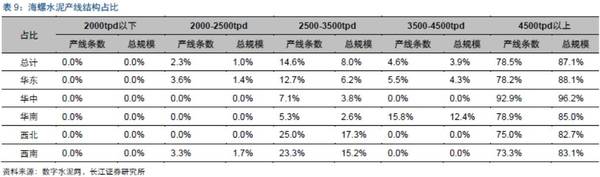

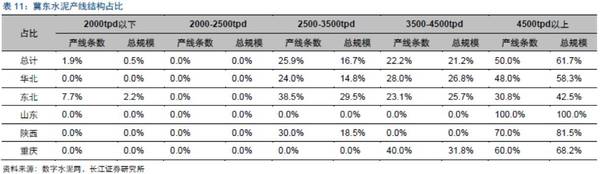

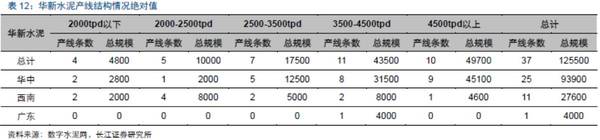

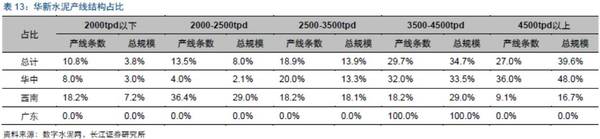

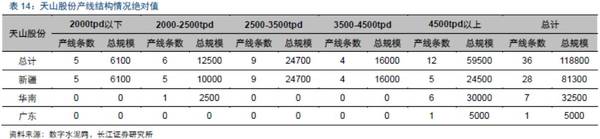

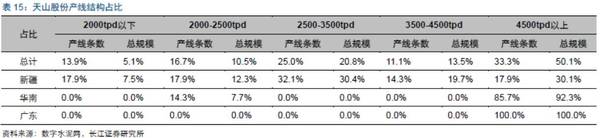

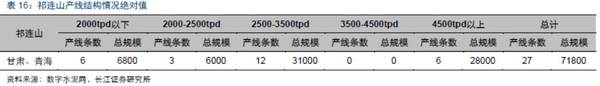

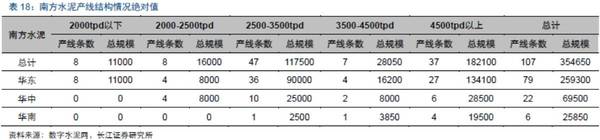

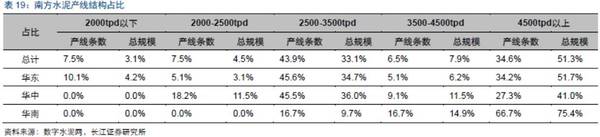

通过产线结构来看,华北、西北、东北、西南市场的小产线相对较多,东南市场小产线占比较低。我们认为,小产线越多的地方,在当前盈利修复及错峰生产的背景下,搭便车现象也更为普遍,也是未来去产能的重地。

如果这些小产线较多的地区能够实现去产能,那么在区域上市龙头小产线占比较低的情况下,会使得这些区域格局改善较为明显,这些区域龙头的业绩弹性将会更大。从这个角度看优选冀东(华北市场2500TPD以下产线占比10%,而冀东在华北市场无2500tpd以下产线),其次海螺水泥(华东市场行业看2500TPD以下产线占比为4.6%,而海螺在华东2500TPD以下产线占比仅为1.4%)。

风险提示:1.盈利修复下,小企业退出门槛增加制约供给侧改革进度;2.行政政策聚焦点不在水泥行业。

打印本文

打印本文 关闭窗口

关闭窗口