方正策略:负面因素逐渐明朗 迎来做多窗口期

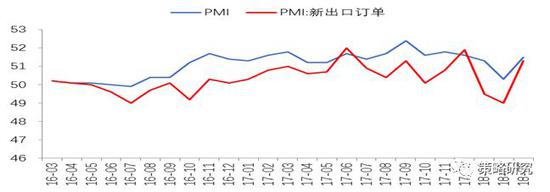

图表:经济走势大概率波澜不惊

资料来源:wind、方正证券研究所

1

市场观点

负面因素逐渐明朗,迎来做多窗口期

市场观点:负面因素逐渐明朗,迎来做多窗口期。

2月以来的市场调整的负面因素主要包括基建和地产增速回落的担忧、贸易战、资管新规的影响等,核心实际上是担忧增长,从目前的追踪来看,多数的负面因素的影响将在4月份得到确认,应该是一个重要的转折点,建议接下来两个月做好卯足干劲进攻的准备。

经济增长最终结果更有可能是波澜不惊,即经济不差,通胀不高,预计真正确认需要4月中旬,统计局公布的3月PMI是一个好的开端;贸易战对于出口的影响上半年微乎其微,目前中美双方正在积极谈判过程中,根据美国媒体的信息看六月份之前不会征收惩罚性关税,意味着存在2个月的缓冲期;资管新规已经通过,只待公布,资管新规从2017年11月的征求意见稿开始,资管新规机构已经充分酝酿,参与机构已经开始积极整改,过渡期内部分的问题监管层需要征求市场机构意见,存在一个业务的调整和修改时限,所以过渡期内指导意见对于市场的影响有限。

市场经过前期下跌之后,将迎来一次难得介入机会,因此是一个希望之春,白马股做底仓,继续赚业绩的收益,增加TMT、军工、医药来进攻,4月份首选医药、军工、建材、银行。

2

市场核心因素跟踪及行业配置思路

经济增长关键证伪、流动性变化不大、关注退市及CDR政策

经济增长:4月份迎来关键证伪期。由于春节因素3月份复工较晚,投资者担忧旺季不旺,宏观数据也释放出矛盾的信号,一方面地产投资、PMI数据较好,另一方面电厂耗煤量、房地产新开工及销售、煤钢库存等数据一般,因此4月份是经济变化确认的关键节点,届时将通过高频追踪、地方经济调研等形式来验证宏观冷暖。

流动性:变化不大,对市场影响属于次要矛盾。金稳会、央行、银保监、证监的监管体制正在形成,结合全国经济工作会议以及政府工作报告释放出的信号,防控金融风险仍是工作的重点,意味着中性的货币政策难改。利率价格层面显示出近期流动性不再进一步紧的趋势,其中票据直贴利率、shibor、十年期国债收益率等利率高位小幅回落,一级市场中国债、地方政府债、政策性银行债、公司债、企业债、中票等招标利率有所回落,短融、同业存单发行利率小幅上行,整体来看,流动性并没有进一步从紧,广谱利率小幅回落。

政策层面:关注退市制度以及独角兽CDR政策。证监会拟对《关于改革完善并严格实施上市公司退市制度的若干意见》进行改革,进一步完善上市公司退市制度,形成优胜劣汰的退市机制,提升上市公司质量,退市制度的进一步完善对股票市场有益,可以更好的发挥资源配置作用,提升价值投资。独角兽回归开启了正确的方向,资本市场配置能力提高。短期大家按照氛围炒作,中期更快美股化,目前属于第一阶段的炒作,预计到第一个独角兽正式上来,可能是转折点。

行业配置的思路:均衡配置,放弃成长和价值风格之争,业绩风格才是王道。目前市场对于风格的分歧巨大,风格分化的背后实际上是对于经济增长、流动性以及业绩预期的变化,成长股经过修复之后,估值已经和价值接近,不建议继续纠结于成长和价值风格,业绩才是最终的风格。

3

行业景气度追踪

中观行业景气度跟踪:资本品分化明显,关注建材、化工、机械等细分行业;消费品中地产销售探底,车市销售较好,消费升级可关注汽车、白酒、空调等细分领域。

上游:能源类:原油价格震荡下跌,煤炭价格总体上涨,天然气价格小幅上涨。国内铁精粉价格、国外铁矿石价格整体下降。生猪价格大幅下跌,鸡苗价格涨跌不一。

中游制造:钢材价格在3月份下跌。水泥价格3月份小幅上涨,玻璃景气度持续上涨。3月份基本金属下跌;贵金属上涨,小金属涨跌互现,稀土价格总体与2月份持平。化工产品价格涨跌互现,短期看中美贸易战对化工行业影响较小,关注农药、醋酸等细分子行业机会。部分细分领域,如挖掘机销量整体延续增长,继续关注相关龙头。

消费品:受基数和信贷影响,销售增速放缓,3月地产销售同比大幅下降。3月国内乘用车市场零售表现相对较强。白酒价格整体平稳,关注次高端白酒,芝加哥脱脂奶粉价格小幅上涨。去年国内三四级城市房地产销售火爆,预计将大幅提升今年三四级市场的空调销售需求。

服务:3月费城半导体指数下降;两融余额有所上升;3月电影票房大幅回落,环比下降;波罗的海干散货指数有所下降,原油运输指数小幅上升,成品油指数有所下降。

4

四月首选行业

银行、建材、医药、军工

银行的逻辑在于业绩延续改善,不良率趋降。监管政策不断落地,金融风险显著降低。市场估值洼地,修复空间显著。

建材的逻辑在于春季复工旺季到来,水泥涨价。供给侧仍有收缩预期。龙头估值合适,同国际龙头相比存在上涨空间。

医药的逻辑在于行业业绩反转、多项政策提升风险偏好,如一致性评价深入、医改、机构改革等,行业估值处于低位,存在修复空间。

军工的逻辑在于军费预算规模持续扩大,贸易战和改革措施提升行业风险偏好,白马估值位于合理位置,具备提升潜力。

银行

标的:工商银行、建设银行、农业银行、招商银行、中信银行、平安银行、兴业银行、南京银行、宁波银行等

支撑因素之一:业绩延续改善,不良率趋降。根据近期发布的2017年年报,国有五大银行2017年净利润增速全部回升,不良率实现自2012年以来首次集体下降,资产质量明显改善。同时,根据各银行近期发布的业绩快报显示,已发布业绩预告的23家银行中14家净利增速超过16年,部分城商行如成都银行、江阴银行等业绩改善明显,负增速转正企稳。

支撑因素之二:监管政策不断落地,金融风险显著降低。资管新规审议通过公布在即,监管政策不断落地,监管对银行业尤其是国有大行的边际影响逐渐减弱,中期金融风险的降低不可小觑。

支撑因素之三:市场估值洼地,修复空间显著。目前我国上市银行平均PB、ROE为1.11倍和12.66%。与美国大行摩根大通和富国银行1.4倍左右的PB和10.1%左右的ROE相比,国内银行PB-ROE组合更优。纵向来看,目前银行整体估值水平仍处于历史低位,修复空间较大。

建材标的:海螺水泥、华新水泥、上峰水泥、祁连山、北新建材、旗滨集团、中国巨石等

支撑因素之一:春季复工旺季到来,水泥涨价。春季复工开启,各地建材需求持续复苏,大部分地区出货量恢复正常。3月下旬水泥涨价全面铺开,将促进二季度利润释放。此外,水泥库容比处于低位,为涨价延续提供支持。

支撑因素之二:供给侧仍有收缩预期。在环保限产与去产能等供给收缩背景下,供给侧仍有收缩预期。近期京津冀及周边地区6省市发函,建议及时启动重污染天气应急预案,要求部分企业停产限产,限产进入常态化。

支撑因素之三:龙头估值合适,同国际龙头相比存在上涨空间。海螺水泥、华新水泥、北新建材和祁连山目前的PE分别为10.75、10.74、19.21和13.91。与全球性建材行业龙头CRH和海德堡水泥12.61和22.40的PE相比,我国建材行业龙头企业估值偏低,纵向来看,国内建材龙头估值也处于历史上的较低水平。

医药标的:恒瑞医药、华东医药、片仔癀、云南白药、丽珠集团、华海药业、爱尔眼科、鱼跃医疗、济川药业、安科生物等

支撑因素之一:行业业绩反转、龙头业绩向好。根据wind一致预测,医药行业18年收入和利润增速将分别达到21.71%和22.03%,较17年的-1.42%和1.19%大幅提升,实现反转。龙头公司如恒瑞、片仔癀、爱尔眼科等业绩持续高增长。

支撑因素之二:多项政策提升风险偏好,如一致性评价深入、医改、机构改革等。截止3月中旬,共有22个药品通过一致性评价,市场格局或发生深层次变革,仿制药质量预期向好,销售覆盖率扩大,仿制药企集中度提升。近期CFDA发布《2017年度药品审评报告》,要求推进医改措施落地,优质仿制药、创新药企业有望借机重塑估值体系。新一轮《国务院机构改革方案》公布,明确国家医疗保障局为国务院直属机构。

支撑因素之三:行业估值处于低位,存在修复空间。医药生物行业估值目前不到40倍,处于历史中枢下方,且连续两年未跑赢沪深300指数,存在估值修复的空间,龙头企业在上涨后估值仍较为合理。

军工标的:中航飞机、内蒙一机、中航光电、中国动力、航发动力、中航机电、四创电子、国睿科技、中直股份等

支撑因素之一:军费预算规模持续扩大。18年军费预算规模达1.1万亿,增速长期有望维持在8%附近,显示出极强的抗周期性特点。目前重点武器装备型号仍处于加速列装周期,军队武器装备采购与实战训练军品补充将给行业收入提供支撑,行业有望充分受益。

支撑因素之二:贸易战和改革措施提升行业风险偏好。美国拟对中国航空航天领域产品征收关税,表明美国认可该领域中国制造实力与其未来造成的有力竞争。改革层面来看,军工科研院所改制注入、混合所有制改革、军品定价机制改革等措施正积极推进。行业风险偏好有望提升。

支撑因素之三:白马估值位于合理位置,具备提升潜力。军工白马企业中直股份、中航飞机目前PE为59.98和40.03,较最高估值水平分别下跌59.48%和51.70%,已回落至2014年9月水平,处于近三年的低位,估值具备上升空间。

图表1 四月重点看好行业及标的

|

最看好的行业 |

主要标的 |

|

银行 |

工商银行、建设银行、农业银行、招商银行、中信银行、平安银行、兴业银行、南京银行、宁波银行等 |

|

建材 |

海螺水泥、华新水泥、上峰水泥、祁连山、北新建材、旗滨集团、中国巨石等 |

|

医药 |

恒瑞医药、华东医药、片仔癀、云南白药、丽珠集团、华海药业、爱尔眼科、鱼跃医疗、济川药业、安科生物等 |

|

军工 |

中航飞机、内蒙一机、中航光电、中国动力、航发动力、中航机电、四创电子、国睿科技、中直股份等 |

资料来源:方正证券、wind

图表2 银行推荐标的相关指标

|

代码 |

简称 |

PE(TTM) |

2017EPS |

2018EPS |

2018PE |

|

601398.SH |

工商银行 |

7.59 |

0.85 |

0.91 |

6.71 |

|

601939.SH |

建设银行 |

8.00 |

1.03 |

1.12 |

6.90 |

|

601288.SH |

农业银行 |

6.58 |

0.62 |

0.69 |

5.70 |

|

600036.SH |

招商银行 |

10.46 |

3.19 |

3.72 |

7.82 |

|

601998.SH |

中信银行 |

7.42 |

0.91 |

0.97 |

6.62 |

|

000001.SZ |

平安银行 |

8.07 |

1.43 |

1.59 |

6.85 |

|

601166.SH |

兴业银行 |

6.04 |

3.08 |

3.44 |

4.86 |

|

601009.SH |

南京银行 |

7.17 |

1.24 |

1.48 |

5.51 |

|

002142.SZ |

宁波银行 |

10.34 |

2.17 |

2.62 |

7.26 |

资料来源:方正证券、wind

图表3 建材推荐标的相关指标

|

代码 |

简称 |

PE(TTM) |

2017EPS |

2018EPS |

2018PE |

|

600585.SH |

海螺水泥 |

10.75 |

3.59 |

3.91 |

8.23 |

|

600801.SH |

华新水泥 |

10.74 |

1.67 |

1.83 |

8.14 |

|

000672.SZ |

上峰水泥 |

19.16 |

1.03 |

1.67 |

7.30 |

|

600720.SH |

祁连山 |

13.91 |

1.09 |

1.24 |

8.28 |

|

000786.SZ |

北新建材 |

19.21 |

1.76 |

2.13 |

11.83 |

|

601636.SH |

旗滨集团 |

13.54 |

0.61 |

0.69 |

8.34 |

|

600176.SH |

中国巨石 |

21.10 |

0.95 |

1.16 |

13.44 |

资料来源:方正证券、wind

图表4 医药推荐标的相关指标

|

代码 |

简称 |

PE(TTM) |

2017EPS |

2018EPS |

2018PE |

|

600276.SH |

恒瑞医药 |

82.48 |

1.11 |

1.35 |

64.35 |

|

000963.SZ |

华东医药 |

35.78 |

2.31 |

2.86 |

22.91 |

|

600436.SH |

片仔癀 |

63.33 |

1.66 |

2.17 |

38.24 |

|

000538.SZ |

云南白药 |

32.57 |

3.13 |

3.61 |

27.41 |

|

000513.SZ |

丽珠集团 |

9.07 |

2.07 |

2.50 |

29.04 |

|

600521.SH |

华海药业 |

53.47 |

0.74 |

0.94 |

34.85 |

|

300015.SZ |

爱尔眼科 |

88.29 |

0.63 |

0.83 |

49.63 |

|

002223.SZ |

鱼跃医疗 |

40.98 |

0.79 |

0.98 |

25.11 |

|

600566.SH |

济川药业 |

31.95 |

1.52 |

1.92 |

23.92 |

|

300009.SZ |

安科生物 |

72.80 |

0.52 |

0.69 |

41.08 |

资料来源:方正证券、wind

图表5 军工推荐标的相关指标

|

代码 |

简称 |

PE(TTM) |

2017EPS |

2018EPS |

2018PE |

|

000768.SZ |

中航飞机 |

100.90 |

0.21 |

0.26 |

65.05 |

|

600967.SH |

内蒙一机 |

28.87 |

0.33 |

0.41 |

35.79 |

|

002179.SZ |

中航光电 |

41.50 |

1.31 |

1.65 |

26.19 |

|

600482.SH |

中国动力 |

35.55 |

0.75 |

0.93 |

26.74 |

|

600893.SH |

航发动力 |

66.23 |

0.60 |

0.74 |

38.35 |

|

002013.SZ |

中航机电 |

48.03 |

0.34 |

0.41 |

28.50 |

|

600990.SH |

四创电子 |

53.29 |

1.48 |

1.84 |

30.93 |

|

600562.SH |

国睿科技 |

48.32 |

0.54 |

0.67 |

33.67 |

|

600038.SH |

中直股份 |

62.59 |

0.97 |

1.22 |

39.79 |

资料来源:方正证券、wind

图表6 四月行业配置表

|

行业名称 |

沪深300权重 |

配置建议 |

行业名称 |

沪深300权重 |

配置建议 |

|

银行 |

20.92 |

超配 |

计算机 |

2.24 |

超配 |

|

非银金融 |

14.29 |

标配 |

商业贸易 |

1.99 |

标配 |

|

医药生物 |

6.2 |

超配 |

传媒 |

1.87 |

标配 |

|

房地产 |

5.71 |

标配 |

电子 |

1.84 |

标配 |

|

食品饮料 |

5.23 |

标配 |

国防军工 |

1.7 |

超配 |

|

汽车 |

4.12 |

标配 |

电气设备 |

1.69 |

标配 |

|

有色金属 |

3.98 |

标配 |

通信 |

1.23 |

超配 |

|

采掘 |

3.89 |

标配 |

建筑材料 |

1.1 |

超配 |

|

公用事业 |

3.54 |

低配 |

钢铁 |

0.98 |

标配 |

|

家用电器 |

3.45 |

标配 |

农林牧渔 |

0.97 |

低配 |

|

建筑装饰 |

3.36 |

低配 |

综合 |

0.55 |

低配 |

|

化工 |

3.17 |

标配 |

纺织服装 |

0.26 |

标配 |

|

交通运输 |

2.8 |

标配 |

休闲服务 |

0.19 |

低配 |

|

机械设备 |

2.71 |

标配 |

资料来源:方正证券、wind

图表7 既定行业配置下的优选组合

|

股票代码 |

简称 |

17EPS |

18EPS |

主要逻辑 |

|

601939 |

建设银行 |

0.96 |

1.02 |

负债端成本优势、风控指标优 |

|

601166 |

兴业银行 |

3.08 |

3.44 |

营收降幅改善、低估值 |

|

600585 |

海螺水泥 |

2.87 |

3.32 |

水泥行业绝对龙头、低估值 |

|

600720 |

祁连山 |

0.83 |

1.08 |

业绩弹性持续释放、甘青藏水泥龙头 |

|

000963 |

华东医药 |

2.31 |

2.86 |

业绩增速符合预期、高研发投入促进创新转型 |

|

600276 |

恒瑞医药 |

1.11 |

1.35 |

医药行业绝对龙头、多个重磅品种获批上市 |

|

600038 |

中直股份 |

0.97 |

1.22 |

高效成本控制、低估值 |

|

000768 |

中航飞机 |

0.21 |

0.26 |

业绩增长可期、大型订单落地 |

资料来源:方正证券、wind

风险提示:贸易战升级、外围市场大幅下跌、经济大幅下行。

打印本文

打印本文 关闭窗口

关闭窗口