2021年中国水泥经济运行及2022年展望

综述:2021年是十四五开局之年,也是我国开启“双碳”行动的元年,水泥行业面对“需求减弱、环保能效加码、成本大幅上升、减碳创新投入”等诸多挑战,水泥市场经历了数次 “急转弯”,全国水泥需求和供给均出现异常波动。一方面,全国水泥市场需求受固定资产投资、房地产和基建投资增速大幅趋降影响,呈现出“需求减弱,前高后低,压力加剧”的特征。另一方面,供给端受“能耗双控、限电限产、煤价飙升”的影响,供给不足,成本大幅上涨,使得全国水泥市场价格出现 “先抑后扬”的“√”型大幅波动走势。全年水泥行业效益总体水平同比虽有减弱,韧性犹在,行业利润依旧处于历史较好水平。

2022年预计水泥需求依旧处于平台期,总体平稳,稳中趋降。同时,受政策影响,低碳要求,用能限制,供给偏弱,产能总量发挥继续受控,主流市场价格有望保持坚挺,行业效益或继续保持稳定。

一、水泥相关宏观经济环境:主要投资指标减弱

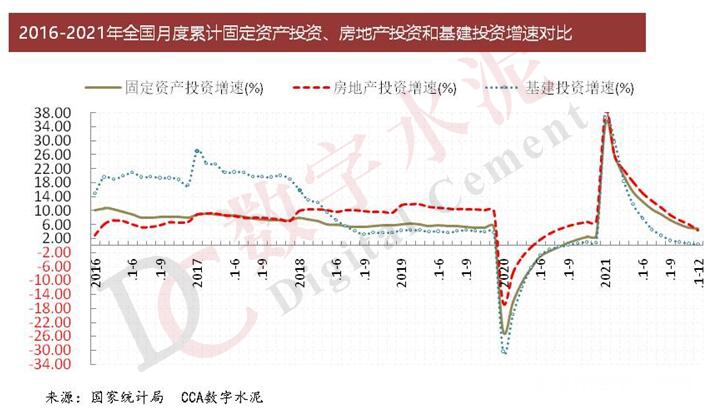

2021年主要宏观数据总体处于合理区间,但与水泥消费相关的多项指标出现明显下滑,固定资产投资、房地产投资、基建投资大幅减弱。根据国家统计局统计,2021年全国固定资产投资(不含农户)544547亿元,比上年增长4.9%;比2019年1—12月份增长8.0%,两年平均增长3.9%。基础设施投资同比增长0.4%,全国房地产开发投资147602亿元,比上年增长4.4%;比2019年增长11.7%,两年平均增长5.7%。12月份地产投资、新开工和竣工数据依旧较差。短期“房住不炒”仍为地产行业政策的主基调。

二、水泥产销:需求减弱,高开低走

2021年水泥需求总体表现为“需求减弱,前高后低”的特征。根据国家统计局统计,2021年全国水泥产量23.63亿吨,同比下降1.2%。

分区域看,全国六大区域中,华东和中南地区产量保持低速增长,分别为2.9%和0.3%;其余地区均明显下降,尤其是东北、西南水泥产量同比降幅最大,分别达到8.6%和8.5%。31省份中,18省市同比下降,其中,云、贵、藏下滑幅度最大,呈两位数下降。

三、水泥价格:价位创新高,呈现出“先抑后扬”走势

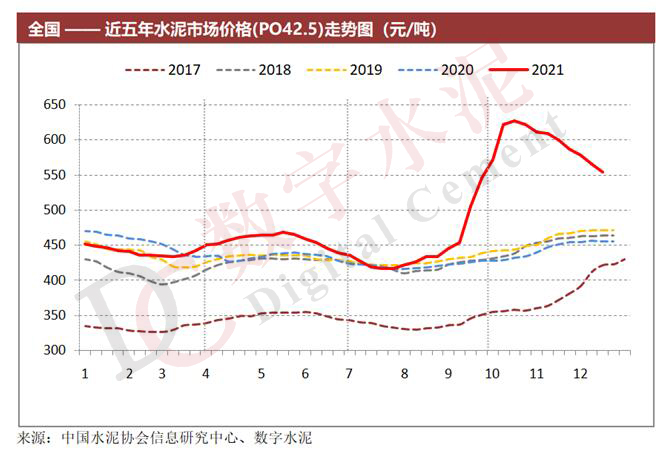

根据中国水泥协会数字水泥网监测,2021年全国水泥市场平均价格486元/吨,比2020年增长10.7%,在生产成本大幅上涨和供给收缩的背景下,水泥价格整体上移,价位创历史新高。从全年来看,水泥价格呈现出“先抑后扬”的走势。

价格大幅度上涨的主要原因:1、能耗双控力度突然收紧。进入8月中下旬,广西、广东、江苏、云南等地,能耗双控、限电程度有所加剧,企业无法正常生产,导致水泥供应出现短缺。从跟踪情况看,能耗双控和电力供应短缺针对水泥企业限产范围达到20多个省份,且限产地区多为我国水泥主要生产基地,导致水泥生产供应不足,库存快速下降。2、原燃材料上涨推高水泥成本大幅增长。煤炭价格不断上升,企业生产成本大幅度增加。促使全国大多数地区水泥价格出现大幅度上涨。年初以来煤炭价格高企,煤炭价格更是出现了暴涨,10月南部多个省份企业煤炭进厂价格达到2500元/吨甚至更高,比2020年同期增长三倍以上,支撑了水泥价格的跳涨。

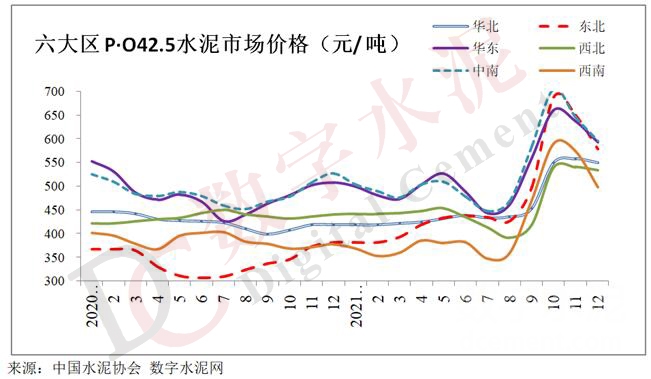

分区域来看:全年价位最高的是中南地区,2021年均价533元/吨,其次是华东地区,2021年均价526元/吨,价位最低的是西南地区,421元/吨。

东北地区价格涨幅最大,2021年均价同比上涨38.9%。其次是西南和中南地区,涨幅9.5%和9.2%,涨幅最低的是西北地区,同比涨幅5.5%。

从数字水泥网监测的31个省会城市来看,昆明价格最低,其次是太原,市场到位价均低于400元/吨,属于低价位区域。位于400-450元/吨的中低价位省会有5个,位于450-500元/吨的中价位的省会有12个,位于500-550元/吨的中高价位的省会有9个,位于高价位550元/吨以上的省会有3个,分别是广州、杭州、海口。

从全年价格同比涨幅来看,涨幅最大的区域是,长春、哈尔滨、沈阳,同比涨幅分别达到了43%、39%和34%,有4个区域同比出现下降,主要是拉萨、乌鲁木齐、郑州和昆明,分别下降8%、7%、7%和6%。

四、效益情况:效益有所收缩,但依旧保持较好水平

2021年全年需求虽略有下降,但水泥行业价格持续高位运行,且对成本传导能力不减,使得2021年水泥行业利润的维持较好水平,根据工信部发布数据,2021年水泥行业营业收入10754亿元,同比增长7.3%,利润总额1694亿元,同比下降10.0%。利润结构有所优化,北部区域利润贡献有所增加,尤其是长期处于亏损的泛东北地区实现全面好转。

五、进出口:进口量首次下降

中国在连续三年熟料进口大幅的增长后,2021年首次出现下降,我国进口水泥熟料总量为2772万吨,同比下降16.9%。进口量下降的主要原因是全球海运费大幅上涨,压缩了贸易利润,贸易商进口中国的动力有所减弱。

六、2022年水泥行业展望

1、从需求层面看,2022年水泥需求总体平稳,稳中趋降。中共中央政治局12月6日召开会议,分析研究2022年经济工作:明确定调,加大宏观政策跨周期调节,稳字当头,稳中求进。支持新基建以实现高质量发展,促进房地产软着陆。推进保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,促进房地产业健康发展和良性循环”。2022年全年基建投资计划有望提前布局,专项债发行前倾,带动基建市场活跃,促使水泥需求回升,地产政策边际会放松,但考虑基建领域需求无法弥补地产领域水泥需求损失,预计全年需求稳中趋降,降幅约为2%-3%。全年水泥需求同比增速将呈现先抑后扬,前弱后强的特点。

2、从供给层面看,环保低碳预期依旧保持“持续加码”态势,“错峰生产常态化”、“碳达峰”、“限电”等因素对大部分区域水泥供给压缩产生明显制约。此外,政府对包括水泥在内“两高”新增项目进行严格的管控,产能结构将进一步优化,节能挖潜增效将迈出新的步伐。

3、从价格和效益角度看,2022年行业效益水平将持续保持稳定局面,主流市场价格有望在高位保持震荡调整走势。在认真执行产能减量置换和常态化错峰生产产业政策的前提下,提高产业集中度,延伸水泥产业链,强化产业供给链,有政策的支持和大企业领导人的信心,相信2022年,全行业经济效益仍然会出现稳增长局面。

七、水泥行业面临的风险和挑战

1、产能过剩矛盾依旧突出,去产能形势严峻

根据中国水泥协会信息研究中心统计,2021年水泥熟料产能利用率为74%,产能过剩依旧是当前水泥行业面临的主要问题。2021年二、三季度受水泥需求明显趋弱,产能充分发挥、供给不减的推动下,水泥库存高涨,南方主流市场大部分地区水泥价格快速下降,局部区域出厂价陆续跌破300元/吨,行业运行形势严峻。说明水泥产能一旦不能充分发挥,需求收缩,过剩问题凸显。产能总体过剩,低效产能退出缓慢,先进产能比例偏低,依旧是行业急待解决的问题。

2、“双碳”政策实施将对水泥行业产生重大影响

随着我国“双碳”工作的持续推进,将促使水泥行业全面进入低碳绿色的高质量发展阶段,促进产业升级改造,推动行业节能降碳,低效水泥产能的退出,促使行业优质产能企业、龙头企业竞争优势凸显,并有望通过兼并重组进一步提高产业集中度。“双碳”推进,将促进水泥企业产业链延伸,推进行业协同处置、智能化和布局新能源,同时,也必然将推高水泥企业综合成本。

要加大减碳技术创新的投入,构建行业碳减排的协同机制。要加快行业率先碳达峰的步伐,做好完成碳配额指标情况下的产能和产量输出,研究和积极参与碳交易市场。

3、需求走弱、成本持续提升,效益稳增长面临挑战

2022年全球的经济形势依旧复杂,国内经济的压力和风险依然存在,在水泥需求上,行业要做好应对需求较大下滑的预案。唯有加大执行常态化错峰生产,调节好供需动态平衡,强化行业自律诚信,依靠大企业集团的市场主动作用,发挥省级协会的协调服务能力,借助能源双控和减污降碳政策,有效控制供给端的过剩产能,才能应对市场风险。

水泥行业是能源依赖性产业,煤炭和电价的大幅上涨,将大幅度增加水泥生产成本。同时,能耗、安全、环保要求不断提高,也导致水泥企业不断加大技改投入,致使企业各种生产要素成本增加,将对水泥行业效益稳增长提出挑战。中国水泥的市场越来越成熟,企业家越来越理性,行业协会的服务能力越来越增强,这都是化解行业面临发展风险和挑战有利条件。

(说明:本报告发布内容有缩减)

打印本文

打印本文 关闭窗口

关闭窗口