2015年中国水泥行业企业并购整合报告

并购重组对区域产业集中度的影响非常明显,从全国六大区域前五水泥企业产业集中度的变化情况(见图8.)可以看出,并购重组力度比较大的区域产业集中度都有了较明显的提升,包括:东北、西南和华东地区。

根据全国六大区域市场前五家水泥企业拥有的水泥熟料产能占区域的比重来测算,2015年,除东北外,其他五大区域水泥产业集中度均不足60%,其中,中南和华北两大区域的产业集中度低于50%。但是,除华北外,各大区域前五企业产业集中度普遍有了不同程度的提升,其中,东北地区产业集中度达到75.34%,较上一年提升了4.94个百分点,提升幅度最高。东北也是六大区域中产业集中度最高的区域,水泥市场价格也一直处于全国高位,虽然2015年需求大幅下滑,价格也出现破位下跌,但由于集中度高,价格仍能保持全国高位水平。

2015年水泥行业的并购中,涉及到收购主体企业水泥熟料产能变化较大的主要集中在东北、西南和华东地区,这三个区域也是集中度增长较快的地区,主要是受益于大企业集团的并购重组所带来的成效。

● 对区域市场竞争格局的影响

并购重组力度大的区域,竞争格局发生演变的可能性越大。2015年,并购重组对市场竞争格局影响较大的区域主要有:辽宁、云南、陕西和江西等省份。

辽宁:天瑞集团控股山水水泥,有望改善长期低价恶性竞争环境

辽宁是全国水泥市场竞争环境比较差的省份之一,其水泥市场价格一直处于全国相对低位。根据中国水泥协会数字水泥网的监测,近两年P.O42.5散装水泥市场价格与黑龙江和吉林的价差超过100元/吨,最高时价差接近150元/吨,主要原因是产能过剩,产业集中度较低,低价恶性竞争严重。2015年,辽宁省拥有水泥熟料设计总产能约5000万吨/年,而水泥熟料市场需求量只有2400万吨左右,不足产能的一半,产能严重过剩导致市场供需失衡,加上集中度低,主导企业市场调控能力较弱,低价恶性竞争在所难免。

天瑞集团和山水水泥是位居辽宁省前两位的两大水泥主导企业,为改变辽宁市场不断恶化的局面,弱化和对手的竞争关系,天瑞集团通过二级资本市场购买山水水泥股权,最终成功控股山水水泥,改变了辽宁的竞争格局。天瑞集团实施并购前,辽宁前3家主导企业的产业集中度约为53%,并购山水水泥后,前3家主导企业的产业集中度提升至65%,提高了12个百分点,主导企业对市场的调控能力大大增强,经过下一步的市场整合,辽宁水泥恶性竞争的市场环境有望得到改善。

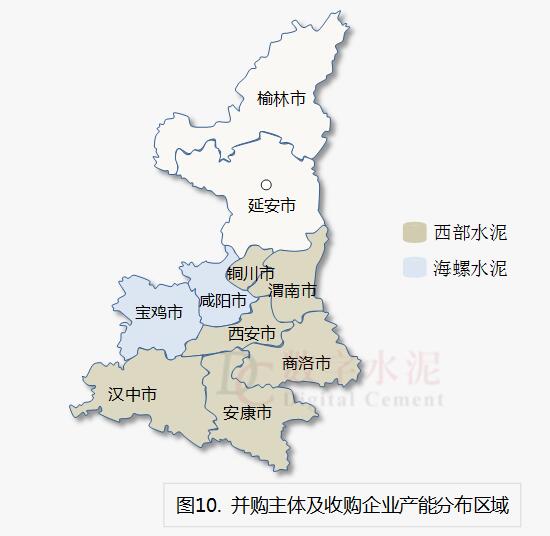

陕西:海螺控股西部水泥,关中市场竞争环境有望得到改善

海螺水泥控股西部水泥为其推进西部地区发展战略打开了一条重要通道,其在陕西的市场占有率得到快速提升。海螺水泥并购西部水泥后,陕西前三家水泥熟料设计年产能合计占陕西省的比重由65%提升至77%,集中度提高了12个百分点,主导企业的市场控制协调能力进一步增强。海螺水泥如若能继续整合陕西煤业和声威集团,陕西关中市场现有的竞争格局将彻底被打破,未来行业效益必会有显著提升。

云南:华润水泥整合昆钢水泥,西部地区竞争环境有望得到改善

云南省是水泥产能过剩严重,市场竞争比较激烈的地区,众多大企业盘踞在此,包括:中国建材西南水泥、华润水泥、海螺水泥、红狮水泥、拉法基瑞安等,但水泥产业集中度较低,主导企业的市场控制协调能力较弱,恶性价格竞争较为普遍,行业效益较差。根据国家统计局的数据,2015年云南水泥行业亏损4.5亿,企业亏损面达63%,亏损企业亏损总额为15.7亿。

云南省前三家水泥熟料设计年产能合计占全省比重为45%,华润水泥与昆钢控股强强联合后,两家产能合计超过了位居第一位的西南水泥,竞争实力有所提升。华润水泥在云南的产能布局主要集中在大理,与昆钢水泥发生重叠,重组后,弱化了两家企业的竞争关系,云南西部地区的竞争格局有望得到改善,但华润水泥在云南的产能份额不高,两家的整合对云南整个水泥市场的竞争格局影响较为有限,市场争夺更多体现在大企业集团间的竞争。

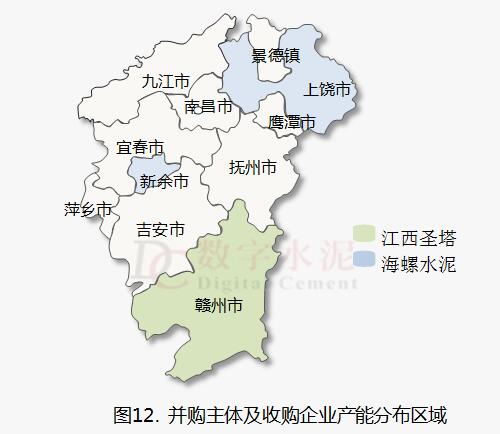

江西:海螺水泥收购圣塔水泥,或将加剧赣南地区的竞争

江西省是水泥大企业集团云集之地,市场竞争较为激烈。2015年,江西省前3家水泥主导企业-南方水泥、万年青水泥和亚洲水泥熟料设计年产能合计占全省比重为57%,海螺水泥只占6.9%,收购江西圣塔水泥后,海螺水泥的熟料产能占全省比重提升了一倍多,与万年青水泥和亚洲水泥的市场份额较为接近。江西圣塔水泥的产能布局集中在赣州市,海螺水泥布局在上绕市和新余市,两家布局分散。赣南地区是江西水泥竞争最为激烈的市场,南方水泥、中材水泥、红狮水泥和万年青均有产能布局,海螺水泥的介入,大企业集团间的竞争或将进一步加剧。

四、未来水泥行业并购发展趋势

产能严重过剩是一直是制约水泥行业健康发展的瓶颈,2015年水泥需求出现近25年来的首次下滑,行业经济效益大幅下降。经济下行,水泥需求增长动力不足,供需矛盾会更加突出。加强供给性结构改革,“去产能”成为水泥行业的一项重要任务。李克强总理在政府工作报告中提出,着力化解过剩产能和降本增效。严格控制新增产能,坚决淘汰落后产能,有序退出过剩产能。采取兼并重组、债务重组或破产清算等措施,积极稳妥处置“僵尸企业”。

兼并重组是化解产能过剩,提高行业效益的有效措施之一,政府会继续推进国有企业的兼并重组,特别是加快推进国有企业改革的进程。未来几年水泥行业的并购重组依然会较为活跃,尤其是大企业集团间的并购重组会提速,水泥行业的竞争格局仍将出现变局。

● 2016年国内水泥行业可能发生的重大重组事件:

1、两大央企重组。均为中国水泥行业前五强的中国建材集团和中国中材集团两大央企于近期宣布正在筹划战略重组事宜,预计具体实施方案也将很快出来。“两材”合并后,水泥熟料设计年产能超过4亿吨,占全国熟料设计总产能达22%,水泥业务覆盖全国24个省级地区,有利于增强区域市场的协调控制力,增强中国水泥企业在国际水泥工程业务中的竞争实力。

2、华北两大地方国企整合。华北是全国水泥市场环境比较差的区域,水泥价格长期低位运行,行业效益低下,2015年亏损42亿元,成为全行业的重灾区。随着京津冀一体化战略的实施,以及国有企业改革力度的不断加大,北京金隅集团与冀东发展集团的整合也将呼之欲出,两家企业也同为水泥行业的前十强之一,二者的重组将改写华北水泥市场竞争格局,长期低价恶性竞争的局面会发生改变,有利于行业整体效益的提升。

3、世界水泥巨头拉法基与豪瑞的合并推进其国内水泥业务的整合,华新水泥、拉法基瑞安的重组将有望改善区域市场的竞争环境。但在整合中的内部管理形式,尤其是企业文化的融合方面还有待时间检验。

● 未来行业并购趋势:

1、优势企业间的强强联合成为水泥行业并购的主流,在水泥行业经济整体效益下滑的背景下,优势企业竞争力凸显,优势企业通过强强联合将有利于挤压劣势企业快速退出。

2、并购从单纯的资产性收购,向多元化产能合作模式发展,比如股权收购、相互换股、共同出资组建新公司等。当前大企业规模体量比过去都已迅速增大,单个企业很难募集到大规模资金用于单纯的资产性收购,未来的兼并重组更多的是通过股权置换或合并等方式出现。

3、随着国企改革的进一步深化,跨区域间国有企业重组将提速。我国水泥产能前20家中有10家是带有国有资产背景的企业,国企改革将成为促进行业兼并重组的又一个强大动力;

4、大企业集团仍会加大并购重组力度,中等优势企业的并购重组也将日渐活跃。在产能严重过剩的大背景下,只有大中型企业的兼并整合才能有效改变区域产能竞争格局和改善竞争环境,这不仅是企业持续发展的动力,也是市场推动的方向;

5、借“一带一路”发展机遇,有实力的企业将开始通过寻求海外并购机会拓展国外水泥市场。

(注:此为缩减版,预索取完整报告,请与数字水泥网咨询部联系,联系方式:lxq@dcement.com)

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

- 暂无资料

热门排行

- 海螺集团高登榜拜会老挝国会主席巴妮

- 增速转正!1-10月全国水泥产量19.2…

- 阎晓峰:坚持目标导向谱写行业安全…

- 水泥需求温和提升 价格持续上行

- 孔祥忠:先进的行业文化也是生产力

- 亚泥吴中立:关于水泥行业健康发展…

- 高登榜:把握三大机遇,做好三件事…

- 金隅集团姜长禄:合作共赢稳效益,…

- 孔祥忠:关于水泥环保科技创新的五…

- 独家专访|张安平:台泥不会退出大…

- 山东水泥行业高质量发展峰会在山东…

- 孔祥忠:水泥行业的过剩产能、过载…

- 蒋明麟谈两个“常态化”背景下建材…

- 台泥、海螺合资于广西贵港设立新材…

- 曾劲出任北京金隅集团党委书记 并…

- 快讯:华东长三角水泥价格开始提前…

- 工信部:2020上半年水泥行业利润76…

- 2019年水泥行业结构调整报告

- 孔祥忠:水泥行业要为生态文明建设…

- 需求加快回暖,5月份全国水泥产量2…

- 孔祥忠:创新是永恒的话题

- 重磅!广西发文:暂停水泥行业产能…

- 中国水泥协会召开推动水泥行业有序…

- 孔祥忠:按高质量发展要求做好水泥…

- 2020年水泥开局:路虽艰,行则必达

- 高登榜等四人当选安徽省人大常委会…

- 孔祥忠:以梦为马 不忘初心使命,…

- 中国水泥协会发布2019年中国水泥行…

- 重磅!青海省明年1月31日起全面取…

- 孔祥忠:引导水泥制造业高质量发展…