水泥行业深度报告:国内步入后水泥时代,行业享新兴经济体红利

中国已经成为世界水泥大国

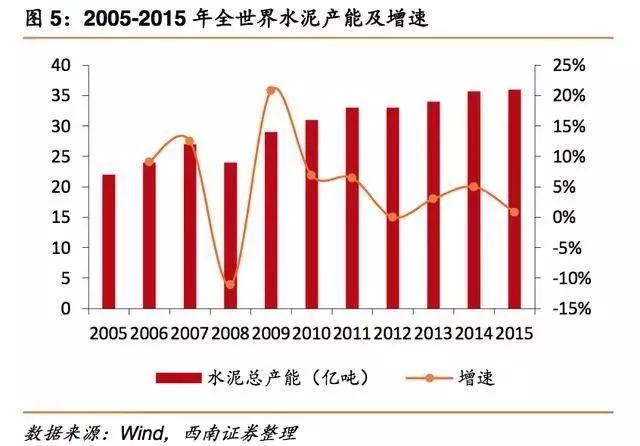

全世界水泥总产能、总产量增速显著放缓。目前,全世界水泥产能和产量已进入停滞期。

产能方面,2005-2015 年期间,平滑掉 2008 年经济危机的影响,全世界水泥产能增速实质是处于逐步下降,全世界水泥总产能最高点为 2014 年的 36 亿吨。

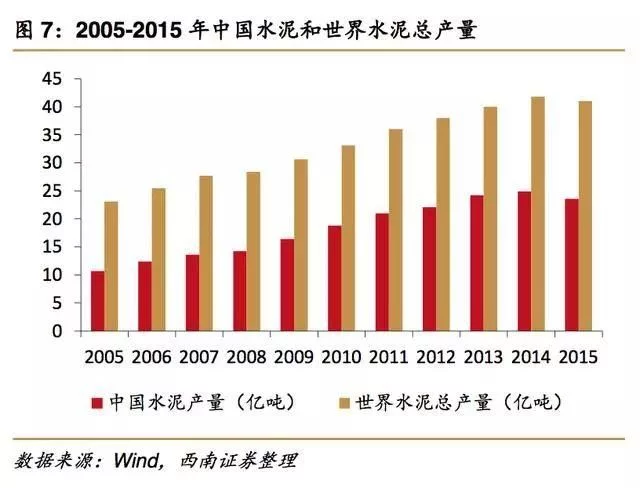

产量方面,2005-2015 年全世界水泥总产量增速也处于不断下滑状态,其中,产量最高点为 2014 年的 42 亿吨,2015 年全水泥总产量开始出现负增长。

中国已经成为世界水泥技术、装备、产量第一大国。

2005 年,我国水泥总产量为 11 亿吨,占世界总产量的比重为 48%;到 2015 年,我国水泥总产量为 24 亿吨,占世界总产量的比重为 59%。

以人口占比作为参照,2005-2016 年间,中国人口占世界总人口的占比基本维持在 20%左右的水平,而水泥产量占比一路攀高,最高达 60%。

中国水泥新增产能进入限制阶段

整体来看,我国水泥新增产能进入限制阶段。2016 年 5 月 18 日,国务院办公厅发布《关于促进建材工业稳增长调结构增效益的指导意见》(下称国办发 34 号文),《意见》强调到2020 年底前严禁备案和新建水泥熟料项目。

从需求端看,考虑水泥库存周期短的因素,水泥产量略等于水泥需求量,2000-2014 年间,水泥产量逐年增长,增速波动较为明显,自 2015 年开始水泥产量开始回落,侧面说明我国水泥需求量已经进入低增长或者负增长状态。

从供给端看,1992-2000 年间,我国新增水泥产能较少,年均约 600 万吨;从 2001 年开始,新增水泥产能突然暴发,仅 2001 年就新增 3000 多万吨;

随后,自2010 年开始,我国新增水泥产能从高位开始回落,但 2011-2015 年每年平均仍有 400 万吨新增产能,在无新增水泥需求的情况下,新增产能将进一步降低行业产能利用率。

我国水泥产能利用率低,参差不齐

我国水泥产能利用率整体较低,2013 年产能利用率最高也仅为 76%,远低于发达国家平均 85%的产能利用率,2016 年产能利用率进一步下降至 68%。

从另一个角度看,以人均水泥产量来衡量水泥产量情况,2000-2014 年,我国人均水泥产量增速非常明显,2014 年达到高点 1822KG/人,为世界最高,从 2015 年开始回落。

从全国产能排名前 10 水泥企业产能利用率情况看,各企业产能利用率参差不齐。

综合 2015、2016 年的情况看,华润水泥的产能利用率最高,平均约 100%,山水水泥的产能利用率最低,平均约 50%,而前 10 水泥企业平均产能利用率为 71%。

目前,中国已经成为世界水泥大国,水泥产能跃居世界第一,技术和装备制造水平在国际上属第一梯队。

结合当前经济增长对水泥需求的拉动,国内水泥供需矛盾问题突出,中国已经步入后水泥时代。水泥行业由于长期粗放式增长,现阶段表现为结构性产能过剩,供需矛盾比较突出。

与发达国家水泥行业 70-80%集中度相比,我国水泥企业集中度较低(CR10约 40%),局部地区产能过剩明显、能耗较高。

去产能是“十三五”期间的一项重要课题

根据发达国家水泥需求经验,累计人均水泥消费量 22t 为需求拐点,即当累计量超过这一水平时,地区水泥需求量将出现下滑。

我国 1981-2015 年累计人均水泥消费为 22.29t,首次超过 22t 的临界值,我国 2014 年水泥产量 24.8 亿 t,人均水泥消费量约 1.82t;2015 年全国水泥产量由增长变为下降,为 23.48 亿 t,人均水泥消费量 1.71t;2016 年我国水泥产量 24 亿 t,人均消费量约 1.7t。

因此,无论是从累计人均水泥消费量还是水泥产量的数据来看,中国都面临国内水泥需求下降、去产能的客观现实,并且在“新常态”宏观背景下,水泥需求下降的情况预计将持续较长一段时间。

水泥工业盈利下降,发展动力从要素和投资驱动转向创新驱动,从追求数量转向追求质量和效益。

国办 34 号指导意见进一步明确细化了在建材行业推进供给侧改革的方案与措施,特别对水泥、平板玻璃等产能过剩严重的行业提出改革目标:到 2020 年,再压减一批水泥熟料、平板玻璃产能,产能利用率回到合理区间;水泥熟料、平板玻璃产量排名前 10 家企业的生产集中度达 60%左右等。

水泥行业必须从去产量和去产能两方面着手,去产量主要是解决眼前的需求不足、价格过低问题;去产能才能根本解决行业长治久安的问题,同时也要防止去产量带来的增产能的倾向,维持良性发展。另外,文件特别强调到 2020 年底前严禁备案和新建水泥熟料项目。

坚决淘汰低标号水泥能有效提高产能利用率。32.5 号水泥是最低标号的水泥。全世界水泥市场基本上是 42.5 水泥占 50%,52.5 及以上水泥占 50%,而我国却是 32.5 水泥占 60%至 70%。如果我国全面淘汰 32.5 标号水泥,或将提升 8-10 个百分点的熟料需求量。

后水泥时代国内整合:环保限产加重组

后水泥时代,国内水泥行业急待整合,整合的首要任务便是去产能。其实,我国早在2009 年就开始引导水泥行业去产能,但由于水泥行业涉及较多利益环节,去产能的效果一直不够理想。

另一方面,环保限产停产、重组是水泥行业整合的有效手段。从 2017 年水泥行业盈利情况看,水泥价格维持在高位,水泥企业业绩全面向好,说明环保限产加重组的措施非常有效。

水泥行业由于整体产能利用率较低,因此,水泥淡季错峰停产成为行业共识,2017 年也是水泥行业错峰停产做得较好的一年,水泥价格淡季不淡,水泥价格在高位维持,水泥企业 2017 年盈利情况整体较好。

通过兼并重组提高市场集中度

“金隅+冀东”重组

2016 年金隅股份和冀东水泥通过股权重组和资产重组的方式进行融合。

冀东水泥通过非公开发行股份的方式购买金隅股份旗下的水泥和混凝土相关业务资产,金隅以现金方式认购冀东集团新增注册资本,重组过后,金隅股份分别持有冀东发展、冀东水泥 55%和 45.43%的股权。这次重组是京津冀地区化解水泥产能过剩、行业转型升级的积极尝试。

金隅冀东重组之后在 12 个省市自治区拥有熟料产能分布,其中在河北地区最多,达到4857.7 万吨,新的冀东水泥在北京和天津占有 100%的熟料产能份额,在河北地区占比 48%。

整体而言,金隅冀东在京津冀地区拥有 5406.4 万吨熟料产能,占整个区域的 50.64%,在河北地区,金隅冀东重组后熟料产能占比提升比较明显,加上其在北京和天津的绝对优势,重组后的冀东水泥在京津冀地区的市场协同能力将得到有力的提升,同时也解决了金隅和冀东原有的同业务竞争问题,企业在区域内的主导能力大幅增强,最终,区域内前五大水泥企业的熟料产能集中度达到 65.51%,高于全国 58%的平均水平。

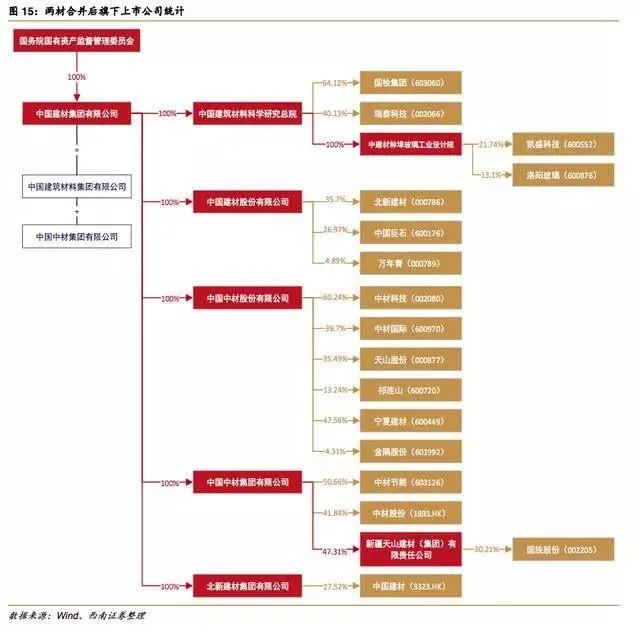

两材合并铸就中国建材行业巨无霸

2016 年 8 月 22 日晚,国务院国资委同意“两材”实施重组,中国建材集团将作为重组后的母公司,而中材集团则无偿划转进入中国建材集团。

中国建筑材料集团作为全国最大的综合性建材集团,其水泥、商混、纸面石膏板、玻纤、风机叶片、耐火材料等产能均为全国第一,并有较多光伏新能源资产。

重组后的中国建材集团控股公司,未重组下,旗下各控股公司业务重叠度较高,包括水泥、玻纤、工程等服务,两材合并后,通过自上而下的形式对这些板块的资产进行整合,将有助于打造具备专业性的一体化平台,对消除内部竞争,升级优化产业结构效果明显。

后水泥时代国外拓展:分享新兴经济体发展红利

目前我国水泥工业发展面临的主要矛盾是经济“新常态”同技术资本扩张之间的矛盾。

紧跟“一带一路”发展战略,对外输出先进技术和装备、资本,不但是我国水泥企业缓解这种矛盾的出路,也是内部需求和外部需求的合理释放。

中国水泥工业在国内产能过剩被严格控制,从增量市场开始进入存量市场,因此需要在国际市场寻求投资空间,向海外市场拓展业务成为重要选择。而“走出去”战略能够缓解国内市场投资压力,起到疏导作用。

针对“一带一路”沿线国家公共技术设施薄弱,在基础设施建设和经济发展过程中需要中国产品和技术的实际需求,中国水泥企业大集团投入了大量资金和技术,在投资建设水泥项目的同时,带动中国大型装备出口、设备成套、工程总包、产品和劳务输出等相关业务的海外拓展,协同促进效果明显。

从上市公司布局国家和地区看,主要布局在发展中国家,这些国家普遍处于经济快速发展阶段,对工业品需求较大。特别是印度尼西亚,多家世界级水泥巨头公司竞相投资设厂。获取本文完整报告请百度搜索“乐晴智库”。

打印本文

打印本文 关闭窗口

关闭窗口